МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ВЯТСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Факультет экономики и менеджмента

Кафедра экономики

КУРСОВАЯ РАБОТА

По дисциплине: экономика предприятий и организаций

Тема: Экономическая эффективность осуществления инвестиционных проектов

Выполнил:

студент 2 курса

дневного отделения

направления

«Экономика»

Группы____________

Краев П.С

Подпись____________

Научный руководитель:

Старший преподаватель

кафедры экономики и менеджмента

Байбакова Т.В

Оценка______________

Подпись_____________

2015

Содержание

Введение. 4

Научно-методические основы анализа и определения эффективности инвестиционного проекта 5

1.1 Основные положения инвестиционного проектирования. 5

1.1.1 Понятие проекта и проектного цикла. 5

1.1.2 Виды инвестиционных проектов. 8

1.2 Оценка эффективности инвестиционных проектов. 10

1.2.1 Основные принципы оценки эффективности. 10

1.2.2 Количественные методы оценки эффективности инвестиционных проектов. 12

1.2.3 Классификация показателей эффективности инвестиционного проекта. 13

1.2.4 Показатели эффективности инвестиционных проектов, определяемые на основании использования концепции дисконтирования. 14

1.2.4.1 Чистая текущая стоимость. 14

1.2.4.2 Индекс доходности дисконтированных инвестиций. 16

1.2.4.3 Внутренняя норма доходности. 17

1.2.4.4 Срок окупаемости инвестиций с учетом дисконтирования. 20

1.2.4.5 Максимальный денежный отток с учетом дисконтирования (потребность в финансировании с учетом дисконта, ДПФ) 20

Организационно-экономическая характеристика предприятия. 21

2.1 Местоположение и специализация предприятия. 21

2.2 Производственный цикл. 23

2.3 Инженерные особенности. 23

2.4 Производственные возможности. 24

2.5 Ресурсный потенциал предприятия и экономическая эффективность его использования 26

2.6 Финансовые результаты деятельности предприятия. 30

Экономическая эффективность осуществления инвестиционных проектов. 31

3.1 Решения по инвестиционным проектам. Критерии и правила их принятия. 31

3.2 Показатели эффективности инвестиционных проектов. 35

3.3 Методы оценки эффективности инвестиций. 36

3.3.1 Метод чистого современного значения (NPV — метод) 36

3.3.2 Метод внутренней нормы прибыльности. 37

3.3.3 Метод периода окупаемости. 38

3.3.4 Метод индекса прибыльности. 40

3.3.5 Учет роста цен с учетом инфляции. 40

3.4 Обоснование экономической целесообразности инвестиций по проекту. 41

3.4.1Исходные данные. 41

3.4.2 Определение чистого современно значения. 42

3.4.3 Определение внутренней нормы прибыльности. 43

3.4.4 Определение дисконтированного периода окупаемости. 44

3.4.5 Определение индекса прибыльности. 45

Выводы.. 47

Список литературы.. 48

Введение

Исследование проблем инвестирования экономики всегда находилось в центре внимания экономической науки. Это обусловлено тем, что инвестиции затрагивают самые глубинные основы хозяйственной деятельности, определяя процесс экономического роста в целом. В современных условиях они выступают важнейшим средством обеспечения условий выхода из сложившегося экономического кризиса, структурных сдвигов в народном хозяйстве, обеспечения технического прогресса, повышения качественных показателей хозяйственной деятельности на микро- и макроуровнях. Активизация инвестиционного процесса является одним из наиболее действенных механизмов социально-экономических преобразований.

Актуальным в настоящее время

является углубленное теоретическое исследование рыночных форм и механизмов

инвестиционной деятельности на микро- и макроуровнях. Важной проблемой

выступает теоретическое обоснование критериев эффективности инвестиционных

затрат, взаимосвязи и взаимообусловленности капитальных вложений и структурных

сдвигов в экономике, определения приоритетов в отраслевой структуре инвестиций,

а также внутри основных народнохозяйственных сфер: основного производства

(собственно производства), производственной и социальной инфраструктур.

В международной практике план развития предприятия представляется в виде специальным образом оформленного бизнес-плана, который, по существу, представляет собой структурированное описание проекта развития предприятия. Если проект связан с привлечением инвестиций, то он носит название «инвестиционного проекта». Обычно любой новый проект предприятия в той или иной мере связан с привлечением новых инвестиций. В наиболее общем понимании проект – это специальным образом оформленное предложение об изменении деятельности предприятия, преследующее определенную цель.

Проекты принято подразделять на тактические и стратегические. К числу последних обычно относятся проекты, предусматривающие изменение формы собственности (создание арендного предприятия, акционерного общества, частного предприятия, совместного предприятия и т.д.), или кардинальное изменение характера производства (выпуск новой продукции, переход к полностью автоматизированному производству, и т.п.). Тактические проекты обычно связаны с изменением объемов выпускаемой продукции, повышением качества продукции, модернизацией оборудования.

Для отечественной практики понятие проекта не является новым. Его отличительное качество прежних времен заключалось в том, что основные направления развития предприятия, как правило, определялись на вышестоящем, по отношению к предприятию, уровне управления экономикой отрасли. В новых экономических условиях предприятие в лице его собственников и высшего состава управления должно само беспокоиться о своей дальнейшей судьбе, решая самостоятельно все стратегические и тактические вопросы. Такая деятельность в области инвестиционного проектирования должна быть специальным образом организована.

Общая процедура упорядочения инвестиционной деятельности предприятия по отношению к конкретному проекту формализуется в виде так называемого проектного цикла, который имеет следующие этапы.

Ø Формулировка проекта (иногда используется термин «идентификация»). На данном этапе высший состав руководства предприятия анализирует текущее состояние предприятия и определяет наиболее приоритетные направления его дальнейшего развития. Результат данного анализа оформляется в виде некоторой бизнес-идеи, которая направлена на решение наиболее важных для предприятия задач. Уже на этом этапе необходимо иметь более или менее убедительную аргументацию в отношении выполнимости этой идеи. На данном этапе может появиться несколько идей дальнейшего развития предприятия. Если все они представляются в одинаковой степени полезными и осуществимыми, то далее производится параллельная разработка нескольких инвестиционных проектов с тем, чтобы решение о наиболее приемлемых из них сделать на завершающей стадии разработки.

Ø Разработка (подготовка) проекта. После того, как бизнес идея проекта прошла свою первую проверку, необходимо развивать ее до того момента, когда можно будет принять твердое решение. Это решение может быть как положительным, так и отрицательным. На этом этапе требуется постепенное уточнение и совершенствование плана проекта во всех его измерениях – коммерческом, техническом, финансовом, экономическом, институциональном и т.д. Вопросом чрезвычайной важности на этапе разработки проекта является поиск и сбор исходной информации для решения отдельных задач проекта. Необходимо сознавать, что от степени достоверности исходной информации и умения правильно интерпретировать данные, появляющиеся в процессе проектного анализа, зависит успех реализации проекта.

Ø Экспертиза проекта. Перед началом осуществления проекта его квалифицированная экспертиза является весьма желательным этапом жизненного цикла проекта. Если финансирование проекта проводится с помощью существенной доли стратегического инвестора (кредитного или прямого), инвестор сам проведет эту экспертизу, например с помощью какой-либо авторитетной консалтинговой фирмы, предпочитая потратить некоторую сумму на этом этапе, нежели потерять большую часть своих денег в процессе выполнения проекта. Если предприятие планирует осуществление инвестиционного проекта преимущественно за счет собственных средств, то экспертиза проекта также весьма желательна для проверки правильности основных положений проекта.

Ø Осуществление проекта. Стадия осуществления охватывает реальное развитие бизнес идеи до того момента, когда проект полностью входит в эксплуатацию. Сюда входит отслеживание и анализ всех видов деятельности по мере их выполнения и контроль со стороны надзирающих органов внутри страны и / или иностранного или отечественного инвестора. Данная стадия включает также основную часть реализации проекта, задача которой, в конечном итоге, состоит в проверке достаточности денежных потоков, генерируемых проектом для покрытия исходной инвестиции и обеспечения желаемой инвесторами отдачи на вложенные деньги.

Ø Оценка результатов. Оценка результатов производится как по завершению проекта в целом, так и в процессе его выполнения. Основная цель этого вида деятельности заключается в получении реальной обратной связи между заложенными в проект идеями и степенью их фактического выполнения. Результаты подобного сравнения создают бесценный опыт разработчиков проекта, позволяя использовать его при разработке и осуществлении других проектов.

В настоящее время для стран бывшего Советского Союза актуальным способом привлечения инвестора является вариант создания совместного предприятия в виде акционерного общества с участием украинской стороны (реципиента) и зарубежного партнера (инвестора). В этом случае инициатива, как правило, исходит от реципиента, который пытается заинтересовать потенциального инвестора. Успех принятия инвестиционного проекта существенным образом будет зависеть от степени удовлетворения требований зарубежного инвестора, которые могут отличаться от общепринятых. В данном случае этапу разработки инвестиционного проекта может предшествовать стадия подготовки инвестиционных предложений (или инвестиционного меморандума). В этот документ включаются подробные сведения о реципиенте, результатах его деятельности в прошлом, составе выпускаемой продукции, стратегии и тактике поведения на рынке и ряд данных. Кроме того, необходимо привести результаты инвестиционного анализа, который следует излагаемой ниже схеме, но выполняется без излишней детализации и с возможным освещением нескольких инвестиционных сценариев. После одобрения потенциальным инвестором этого меморандума, происходит детальная разработка инвестиционного проекта с учетом замечаний и пожеланий инвестора. Такая схема организации работ позволяет экономить усилия реципиента.

1.1.2 Виды инвестиционных проектовПрактика проектного анализа позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные типы инвестиционных проектов, которые встречаются в зарубежной практике, сводятся к следующим.

1. Замена устаревшего оборудования, как естественный процесс продолжения существующего бизнеса в неизменных масштабах. Обычно подобного рода проекты не требуют очень длительных и многосложных процедур обоснования и принятия решений. Многоальтернативность может появляться в случае, когда существует несколько типов подобного оборудования, и необходимо обосновать преимущества одного из них.

2. Замена оборудования с целью снижения текущих производственных затрат. Целью подобных проектов является использование более совершенного оборудования взамен работающего, но сравнительно менее эффективного оборудования, которое в последнее время подверглось моральному старению. Этот тип проектов предполагает очень детальный анализ выгодности каждого отдельного проекта, т. к. более совершенное в техническом смысле оборудование еще не однозначно более выгодно с финансовой точки зрения.

3. Увеличение выпуска продукции и / или расширение рынка услуг. Данный тип проектов требует очень ответственного решения, которое обычно принимается верхним уровнем управления предприятия. Наиболее детально необходимо анализировать коммерческую выполнимость проекта с аккуратным обоснованием расширения рыночной ниши, а также финансовую эффективность проекта, выясняя, приведет ли увеличение объема реализации к соответствующему росту прибыли.

4. Расширение предприятия с целью выпуска новых продуктов. Этот тип проектов является результатом новых стратегических решений и может затрагивать изменение сущности бизнеса. Все стадии анализа в одинаковой степени важны для проектов данного типа. Особенно следует подчеркнуть, что ошибка, сделанная в ходе проектов данного типа, приводит к наиболее драматическим последствиям для предприятия.

5. Проекты, имеющие экологическую нагрузку. В ходе инвестиционного проектирования экологический анализ является необходимым элементом. Проекты, имеющие экологическую нагрузку, по своей природе всегда связаны с загрязнением окружающей среды, и потому эта часть анализа является критичной. Основная дилемма, которую необходимо решить и обосновать с помощью финансовых критериев – какому из вариантов проекта следовать: (1) использовать более совершенное и дорогостоящее оборудование, увеличивая капитальные издержки, или (2) приобрести менее дорогое оборудование и увеличить текущие издержки.

6. Другие типы проектов, значимость которых в смысле ответственности за принятие решений менее важна. Проекты подобного типа касаются строительства нового офиса, покупки нового автомобиля и т.д.

1.2 Оценка эффективности инвестиционных проектов 1.2.1 Основные принципы оценки эффективностиВ основу оценок эффективности инвестиционного проекта положены следующие основные принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

– рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) – от проведения прединвестиционных исследований до прекращения проекта;

– моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

– сопоставимость условий сравнения различных проектов (вариантов проекта);

– принцип положительности и максимума эффекта. Для того чтобы инвестиционный проект, с точки зрения инвестора, был признан эффективным, необходимо, чтобы эффект реализации порождающего его проекта был положительным; при сравнении альтернативных инвестиционных проектов предпочтение должно отдаваться проекту с наибольшим значением эффекта;

– учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность (изменение во времени) параметров проекта и его экономического окружения; разрывы во времени между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и / или результатов (предпочтительность более ранних результатов и более поздних затрат);

– учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunity cost), отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием. Прошлые, уже осуществленные затраты, не обеспечивающие возможности получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются и на значение показателей эффективности не влияют;

– сравнение «с проектом» и «без проекта». Оценка эффективности инвестиционного проекта должна производиться сопоставлением ситуаций не «до проекта» и «после проекта», а «без проекта» и «с проектом»;

– учет всех наиболее существенных последствий проекта. При определении эффективности инвестиционного проекта должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические (внешние эффекты, общественные блага). В тех случаях, когда их влияние на эффективность допускает количественную оценку, ее следует произвести. В других случаях учет этого влияния должен осуществляться экспертно;

– учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

– многоэтапность оценки. На различных стадиях разработки и осуществления проекта (обоснование инвестиций, выбор схемы финансирования, экономический мониторинг) его эффективность определяется заново, с различной глубиной проработки;

– учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

– учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

– учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

1.2.2 Количественные методы оценки эффективности инвестиционных проектовЭффективность пpoeктa xapaктepизyeтcя cиcтeмoй пoкaзaтeлeй, oтpaжaющиx cooтнoшeниe зaтpaт и peзyльтaтoв пpимeнитeльнo к интepecaм eгo yчacтникoв.

Рaзличaют cлeдyющиe пoкaзaтeли эффeктивнocти инвecтициoннoгo пpoeктa:

Ø показатели коммерческой (финaнcoвoй) эффeктивнocти, yчитывaющиe финaнcoвыe пocлeдcтвия peaлизaции пpoeктa для его нeпocpeдcтвeнныx yчacтникoв;

Ø пoкaзaтeли бюджeтнoй эффeктивнocти, oтpaжaющиe финaнcoвыe пocлeдcтвия ocyщecтвлeния пpoeктa для фeдepaльнoгo, peгиoнaльнoгo или мecтнoгo бюджeтa;

Ø пoкaзaтeли экoнoмичecкoй эффeктивнocти, yчитывaющиe зaтpaты и peзyльтaты, cвязaнныe c peaлизaциeй пpoeктa, выxoдящиe зa пpeдeлы пpямыx финaнcoвыx интepecoв yчacтникoв инвecтициoннoгo пpoeктa и дoпycкaющиe cтoимocтнoe измepeниe. Для кpyпнoмacштaбныx пpoeктoв peкoмeндyeтcя oбязaтeльнo oцeнивaть экoнoмичecкyю эффeктивнocть.

Оцeнкa пpeдcтoящиx зaтpaт и peзyльтaтoв пpи oпpeдeлeнии эффeктивнocти инвecтициoннoгo пpoeктa ocyщecтвляeтcя в пpeдeлax pacчeтнoгo пepиoдa, пpoдoлжитeльнocть кoтopoгo (гopизoнт pacчeтa) пpинимaeтcя c yчeтoм:

Ø пpoдoлжитeльнocти coздaния, экcплyaтaции и (пpи нeoбxoдимocти) ликвидaции oбъeктa;

Ø cpeднeвзвeшeннoгo нopмaтивнoгo cpoкa cлyжбы ocнoвнoгo тexнoлoгичecкoгo oбopyдoвaния;

Ø дocтижeния зaдaнныx xapaктepиcтик пpибыли (мaccы и (или) нopмы пpибыли и т.д.);

Ø тpeбoвaний инвecтopa.

Гopизoнт pacчeтa измepяeтcя кoличecтвoм шaгoв pacчeтa. Шaгoм pacчeтa пpи oпpeдeлeнии пoкaзaтeлeй эффeктивнocти в пpeдeлax pacчeтнoгo пepиoдa мoгyт быть: мecяц, квapтaл или гoд.

1.2.3 Классификация показателей эффективности инвестиционного проектаМеждународная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств.

Эти показатели можно объединить в две группы:

1. Показатели, определяемые на основании использования концепции дисконтирования:

– чистая текущая стоимость;

– индекс доходности дисконтированных инвестиций;

– внутренняя норма доходности;

– срок окупаемости инвестиций с учетом дисконтирования;

– максимальный денежный отток с учетом дисконтирования.

2. Показатели, не предполагающие использования концепции дисконтирования:

– простой срок окупаемости инвестиций;

– показатели простой рентабельности инвестиций;

– чистые денежные поступления;

– индекс доходности инвестиций;

– максимальный денежный отток.

Способы, основанные на применении концепции дисконтирования

Ø Интегральный экономический эффект (чистая текущая стоимость, NPV)

Ø Дисконтированный годовой экономический эффект (AN PV)

Ø Внутренняя норма доходности (IRR). Индекс доходности инвестиций

Ø Срок окупаемости инвестиций с учетом дисконтирования

Упрощенные (рутинные) способы

Ø Приблизительный аннуитет

Ø Показатели простой рентабельности. Индекс доходности инвестиций

Ø Приблизительный (простой) срок окупаемости инвестиций

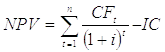

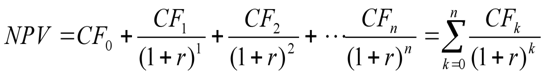

1.2.4 Показатели эффективности инвестиционных проектов, определяемые на основании использования концепции дисконтирования 1.2.4.1 Чистая текущая стоимостьВажнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (другие названия ЧТС – Net Present Value, NPV) – накопленный дисконтированный эффект за расчетный период. ЧТС рассчитывается по следующей формуле:

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущей ЧТС (накопленное дисконтированное сальдо).

Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия.

Для определения чистой текущей стоимости, прежде всего, необходимо подобрать норму дисконтирования и, исходя из ее значения, найти соответствующие коэффициенты дисконтирования за анализируемый расчетный период.

После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным.

Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи:

– положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы;

– наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам.

Наиболее эффективным является применение показателя чистой текущей стоимости в качестве критериального механизма, показывающего минимальную нормативную рентабельность (норму дисконта) инвестиций за экономический срок их жизни. Если ЧТС является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли, при отрицательной величине чистой текущей стоимости, прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций. При чистой текущей стоимости, близкой к 0 нормативная прибыль едва обеспечивается (но только в случае, если оценки денежных поступлений и прогнозируемого экономического срока жизни инвестиций окажутся точными).

Несмотря на все эти преимущества оценки инвестиций, метод чистой текущей стоимости не дает ответа на все вопросы, связанные с экономической эффективностью капиталовложений. Этот метод дает ответ лишь на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но никак не говорит об относительной мере такого роста.

А эта мера всегда имеет большое значение для любого инвестора. Для восполнения такого пробела используется иной показатель – метод расчета рентабельности инвестиций.

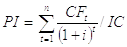

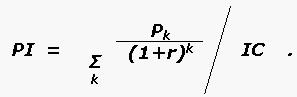

1.2.4.2 Индекс доходности дисконтированных инвестицийИндекс доходности дисконтированных инвестиций (другие названия – ИДД, рентабельность инвестиций, Profitability Index, PI) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧТС (NPV) к накопленному дисконтированному объему инвестиций.

Формула для определения ИДД имеет следующий вид:

При расчете ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капитальные вложения, осуществляемые до ввода предприятия в эксплуатацию. В этом случае соответствующие показатели будут иметь различные значения.

Индексы доходности дисконтированных инвестиций превышают 1, если и только если для этого потока чистая текущая стоимость положительна.

В процессе определения чистой текущей стоимости нескольких инвестиционных проектов сталкиваются с проблемой выбора из альтернативных инвестиций, отличающихся по своим размерам. При этом чистая текущая стоимость может оказаться равной для этих инвестиционных проектов.

Чем выше индекс доходности дисконтированных инвестиций, тем лучше проект.

Если ИДД равен 1,0, то проект едва обеспечивает получение минимальной нормативной прибыли. При ИДД меньше 1,0 проект не обеспечивает получение минимальной нормативной прибыли.

ИДД, равный 1,0 выражает нулевую чистую текущую стоимость.

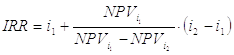

1.2.4.3 Внутренняя норма доходностиВнутренняя норма доходности (другие названия – ВНД, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности, Internal Rate of Return, IRR).

В наиболее распространенном случае инвестиционных проектов, начинающихся с (инвестиционных) затрат и имеющих положительное значение чистых денежных поступлений, внутренней нормой доходности называется положительное число если:

– при норме дисконта чистая текущая стоимость проекта обращается в 0,

– то число единственное.

В более общем случае внутренней нормой доходности называется такое положительное число, что при норме дисконта чистая текущая стоимость проекта обращается в 0, при всех больших значениях Е – отрицательна, при всех меньших значениях Е – положительна. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

ВНД – это значение нормы дисконта (Е) в этих уравнениях, при которой чистая текущая стоимость будет равна нулю, т.е.:

Для того чтобы легче разобраться в категории ВНД, договоримся, что пока мы будем вести речь о таких инвестиционных проектах, при реализации которых:

– надо сначала осуществить затраты денежных средств (допустить отток средств) и лишь потом можно рассчитывать на денежные поступления (притоки средств);

– денежные поступления носят кумулятивный характер, причем их знак меняется лишь однажды (т.е. сначала они могут быть отрицательными, но, став затем положительными, будут оставаться такими на протяжении всего расчетного периода).

Для таких инвестиций справедливо утверждение о том, что чем выше норма дисконта (Е), тем меньше величина интегрального эффекта (NPV).

ВНД – это та величина нормы дисконта (Е), при которой кривая изменения ЧТС пересекает горизонтальную ось, т.е. интегральный экономический эффект (NPV) оказывается равным нулю.

Решение задачи определения ВНД становится особенно трудной в тех случаях, когда будущие денежные поступления могут быть неодинаковыми по величине. Суть задачи остается прежней – найти значение ВНД, при которой ЧТС (NPV) будет равна нулю. В этом случае процесс расчета сводится к методу проб и ошибок, чтобы путем нескольких последовательных приближений найти искомое значение ВНД. При этом вначале ЧТС (NPV) определяется с помощью экспертно-избранной величины нормы дисконта. Если при этом ЧТС оказывается положительной, то расчет повторяется с использованием большей величины нормы дисконта (или наоборот – при отрицательном значении ЧТС меньшей), пока не удастся подобрать такую норму дисконта, при которой ЧТС будет равна нулю.

Итак, ВНД определяется как та норма дисконта (E), при которой чистая текущая стоимость равна нулю, т.е. инвестиционный проект не обеспечивает роста ценности фирмы, но и не ведет к ее снижению. ВНД позволяет найти граничное значение нормы дисконта (Eв), разделяющее граничные инвестиции на приемлемые и не выгодные. Для этого ВНД сравнивают с принятой для проекта нормой дисконта (E).

Принцип сравнения этих показателей такой:

– если ВНД > E – проект приемлем (т. к. ЧТС в этом случае имеет положительное значение);

– если ВНД < E – проект не приемлем (т. к. ЧТС отрицательна);

– если ВНД = E – можно принимать любое решение.

Таким образом, ВНД становится как бы ситом, отсеивающим невыгодные проекты.

Кроме того, этот показатель может служить основой для ранжирования проектов по степени выгодности, при прочих равных условиях, т.е. при тождественности основных исходных параметров сравниваемых проектов:

– равной сумме инвестиций;

– одинаковой продолжительности расчетного периода;

– равном уровне риска.

Внутренняя норма доходности может быть использована также:

– для экономической оценки проектных решений, если известны приемлемые значения ВНД (зависящие от области применения) у проектов данного типа;

– для оценки степени устойчивости инвестиционных проектов по разности ВНД-Е;

– для установления участниками проекта нормы дисконта Е по данным о внутренней норме доходности альтернативных направлений вложения ими собственных средств.

Для оценки эффективности инвестиционных проектов за первые К шагов расчетного периода используется показатель текущей внутренней нормы доходности (текущая ВНД), определяемой как такое число ВНД (K), что при норме дисконта Е = ВНД(K) величина ЧТС(K) обращается в 0, при всех больших значениях E – отрицательна, при всех меньших значениях E – положительна. Для отдельных проектов и значений K текущая ВНД может не существовать.

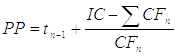

1.2.4.4 Срок окупаемости инвестиций с учетом дисконтированияСроком окупаемости инвестиций с учетом дисконтирования называется продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущая чистая текущая стоимость ЧТС (K) становится и в дальнейшем остается неотрицательной.

Максимальный денежный отток с учетом дисконтирования (потребность в финансировании с учетом дисконта, ДПФ) – максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности.

Величина ДПФ показывает минимальный дисконтированный объем внешнего (по отношению к проекту) финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Организационно-экономическая характеристика предприятия 2.1 Местоположение и специализация предприятияНастоящая история Уржумского завода началась в 1833 году. Почетный гражданин купец Петр Лазаревич Матвеев в те годы основал на собственной земле, в Уржумском уезде, винокуренный завод. Очень быстро завод прославился своей, отменного качества, продукцией. О том, что производимая уржумским купцом Матвеевым продукция пользовалась особым спросом, а сам завод стал развиваться, красноречиво говорят старые летописи: «...вошедший в конкуренцию для местных и иногородних поставок в силе 115 вёдер». Архивные документы Вятской губернии хранят такие сведения: «При сельце Лазареве коллежского секретаря Лазаря Павловича Матвеева основан в1833году деревянный спиртовый завод». Таким образом, 1833 год считается годом основания Ройского спиртового завода.

Очень быстро завод прославился своей, отменного качества, продукцией. Уже в 1887 году завод выкуривал без малого 50 000 ведер в год, на заводе работало 43 рабочих и один мастер.

Каждый год с момента основания завода увеличивалась производительность, росло число рабочих.

Новая история Уржумского завода началась в 1899 году. Именно в этот год здесь затеяли большое строительство здания казенного винного склада Вятского губернского акцизного управления. К слову сказать, работы велись очень быстро. Даже в те времена о качестве здесь заботились в первую очередь, потому оборудование было иностранного производства. На заводе были установлены паровая машина «Байонетной» системы фабрики Мюллера Фугельзанг и Ко, водяной насос фабрики акционерного общества Густав Лист, вертикальная паровая машина фирмы «Т. Бирминхам» и ректификованный аппарат фирмы Мюллер Фугельзанг, состоящий из куба, медной колонны, железного холодильника и регулятора пара. Уже через год приступили к выпуску «Водки обыкновенной» крепостью 37-40 градусов.

В 1918году завод был национализирован.

К 1934 году завод имел свое подсобное хозяйство, столовую, коровник, свинарник, пасеку, пекарню, большое поголовье лошадей.

В 1940 году сдан в эксплуатацию ликёрно-морсовый цех для изготовления сладких и горьких настоек и наливок. Завод получил название «Уржумский ликёро-водочный завод».

В 50-е годы произошла реконструкция завода, пущена в строй артезианская скважина.

К началу 60-х выстроены еще два цеха – посудный и отпускной.

К 1983 годузавод выпускает спирта в 5-6 раз больше, чем в 50-е, а 21 марта 1986 года. На основании приказа МИНПИЩЕПРОМА «Уржумский ликёро - водочный завод» приостановил работу.

Только через 5 лет был разработан проект восстановления.

В 1994 годупредприятие было приватизировано, а 1 апреля 1995 года завод возобновил работу.

Ровно через 3 года, после реструктуризации предприятия, вновь началась привычная жизнь предприятия, с наращиванием производства, борьбой за качества. Вновь взят курс на переоснащение и реконструкцию.

В 1999 году открывается первый фирменный магазин «Уржумка».

30 марта 2001 года введена в строй газовая котельная, предназначенная для централизованного теплоснабжения Уржумского СВЗ, Уржумского МСЗ и объектов жилой зоны г.Уржума.

С 2002 по 2008проведено переоснащение и реконструкция завода, в этот же период запущен цех по переработке отходов спиртового производства - сухой барды. Открытие цеха позволило решить сразу несколько проблем: полностью утилизировать отходы, исключить загрязнение окружающей среды, создать дополнительные рабочие места.

В 2010 и 2011 годах ОАО «Уржумский спиртоводочный завод» является крупнейшим налогоплательщиком области. Это стало возможным только благодаря вложениям в модернизацию производства и последующему увеличению объема выпуска продукции.

На Уржумском заводе осталось все как прежде: за качеством напитков следят с особенной тщательностью, воду чистят так, что становится она чистой как слеза младенца, рожь отбирают — зерно к зерну; рецепты напитков берегут, чтобы сохранить в наш технологичный век вкус того самого, настоящего уржумского напитка.

Труд здесь уже совсем не ручной — австрийские линии розлива и высокотехнологичное оборудование создают такие условия, что качество изготовляемых здесь напитков можно отследить на каждом этапе. Ну, а результатом этого труда стало признание выпускаемого продукта. Напитки Уржумского СВЗ знают далеко за пределами Вятки.

Местоположение ОАО «Уржумский спиртоводочный завод»

613531, Россия, Кировская обл., г. Уржум, ул. Кирова, 8-а.

2.2 Производственный циклВ производственном цикле участвуют предприятия, составляющие сырьевой и производственный комплекс завода, который позволяет свести к минимуму издержки производства конечного продукта:

1. Производство

и реализация зерна, плодово-ягодных кльтур.

Общая площадь посевных земель составляет более 17,5 тыс. га. Основная зерновая

культура, выращиваемая на полях, - пшеница и рожь. Получаемое

высококачественное плодородное зерно абсолютно пригодно для выработки спирта

"Люкс" и Высшей очистки.

2. Производство

спирта.

Спирт, произведенный на собственном спиртовом заводе, по своим

физико-химическим показателям в 3 раза превышает текущие требования ГОСТ Р.

Производственная мощность спиртзавода порядка 2 000 дал в сутки (в среднем 60

тыс. дал в месяц).

3. Производство

и реализация ликеро-водочной продукции.

Производственные мощности завода – более 1,5 млн. дал готовой продукции в год.

Ассортимент завода включает в себя водки и водки особые, настойки горькие и

сладкие, бальзамы.

4. Торговая

сеть для реализации алкогольной продукции.

Готовая продукция

реализуется через оптовых операторов и самим заводом. Предприятие в своем

развитии всегда ориентируется самые современные требования как потребителя, так

и сертифицирующих организаций, поставляя на прилавки только качественную

продукцию. Ассортимент продукции завода насчитывает более 50 наименований водки

и ликероводочных изделий

На каждом производственном звене цепочки можно отследить качество продукта - от момента выращивания зерна до производства водок. Наличие вертикальной интеграции позволяет контролировать качество продукции на каждом этапе производства и реализации.

Завод имеет на своем вооружении современный инженерный комплекс: газовая котельная, предназначенная для централизованного теплоснабжения Уржумского СВЗ и объектов жилой зоны г. Уржума; скважина с артезианской водой, оснащенная высокопроизводительными насосами и современными системами водоподготовки; установка резервного электроснабжения. Система вентиляции и кондиционирования создают специальный микроклимат во всех помещениях завода.

2.4 Производственные возможностиОАО «Уржумский СВЗ» на протяжении всего времени своего существования сохранял традиции производства национального напитка, одновременно с этим расширяя ассортимент выпускаемой продукции и увеличивая производственные возможности предприятия за счет инвестиций в реконструкцию и модернизацию предприятия. Сегодня завод является современной и технологичной площадкой для производства продукта массового спроса и потребления.

Высокую вариативность производства обеспечивают: линии розлива, которые обладают повышенной гибкостью и подходят для работы с целым спектром бутылок. На линиях можно разливать продукцию в бутылки объёмом от 0,187 до 1,5 л. Мощность линий 6000 бутылок в час.

Линии имеют закрытый блок розлива, что обеспечивает минимальное соприкосновение продукта с окружающей средой. Максимальная автоматизация позволяет сделать производство более комфортным для людей, и одновременно исключить негативное влияние человеческого фактора.

Таблица 1 – Показатели размера предприятия

|

Показатели |

2012 |

2013 |

2014 |

2014 в % 2012 |

|

Денежная выручка от продаж продукции, тыс.руб. |

995889 |

877835 |

692989 |

69.6 |

|

Среднесписочная численность работников, чел. |

509 |

430 |

387 |

76 |

|

Среднегодовая стоимость основных средств, тыс. руб |

598327 |

598929 |

599062 |

100.1 |

Вывод: по данным из таблицы 1 видно, что денежная выручка и численность работников ОАО «Уржумский спиртоводочный завод» сократилась на 2014 год.

Таблица 2 – Состав и структура денежной выручки

|

Показатели |

2012 год |

2013 год |

2014 год |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Денежная выручка, всего |

1121834 |

100 |

821817 |

100 |

889608 |

100 |

|

В том числе:* |

||||||

|

От продажи продукции, товаров, работ и услуг |

846984 |

75.5 |

561253 |

68.3 |

602871 |

67.8 |

|

Арендных платежей |

856 |

0.07 |

811 |

0.09 |

1427 |

0.16 |

|

Целевое финансирование |

19251 |

1.7 |

- |

- |

||

|

От продажи продукции, товаров, работ и услуг ООО ТД “Уржумка” |

248200 |

22.1 |

244462 |

29.7 |

276222 |

31 |

|

Арендных платежей ООО “Колобок” |

- |

445 |

0.05 |

486 |

0.05 |

|

|

Арендных платежей ООО ТД “Уржумка” |

6277 |

0.56 |

4773 |

0.58 |

3559 |

0.4 |

|

Прочие поступления |

19517 |

1.7 |

10033 |

1.2 |

5024 |

0.6 |

Вывод: по данным из таблицы 2 видны отрицательные стороны, выручка начала падать(8896081121834*100=79.3) Это может быть вызвано тем, что люди стали меньше употреблять алкогольную продукцию.

2.5 Ресурсный потенциал предприятия и экономическая эффективность его использованияТаблица 3 – Состав и структура основных средств

|

Виды фондов |

2012 год |

2013 год |

2014 год |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Здания |

159922 |

27.8 |

158842 |

26.6 |

159975 |

26.7 |

|

Сооружения |

40575 |

7 |

54059 |

9 |

54059 |

9 |

|

Машины и оборудование |

343576 |

59.7 |

353352 |

59.3 |

355554 |

59.4 |

|

Транспортные средства |

29112 |

5 |

27205 |

4.6 |

26724 |

4.5 |

|

Всего основных фондов |

576270 |

100 |

596327 |

100 |

598929 |

100 |

|

В том числе: |

||||||

|

производственные |

573185 |

99.5 |

593458 |

99.5 |

596312 |

99.6 |

|

непроизводственные |

3085 |

0.5 |

2869 |

0.5 |

2617 |

0.4 |

Вывод: Основные средства практически не изменялись, сохраняли стабильность.

Таблица 4 – Показатели обеспеченности и эффективности использования основных средств

|

Показатели |

2012 год |

2013 год |

2014 год |

2014 г. в % к 2012 г. |

|

Фондовооружённость, тыс. руб. |

1175.5 |

1392.9 |

1548 |

131.7 |

|

Фондоотдача, руб |

1.66 |

1.47 |

1.16 |

69.9 |

|

Фондоёмкость, руб |

0.6 |

0.68 |

0.86 |

143 |

|

Рентабельность (убыточность) ОПФ, % |

16.9 |

20.2 |

21.9 |

129.6 |

Вывод: Фондоемкость – это величина обратная показателю фондоотдачи. Данный показатель характеризует стоимость производственных основных фондов, приходящуюся на 1 руб. продукции.

Другим важнейшим показателем эффективности использования ресурсного потенциала предприятия является Фондовооружённость - показатель, характеризующий оснащенность работников основными фондами. Из таблицы 4 видно, что в 2014 году на 1 работника приходилось 1548 тыс. руб. стоимости ОПФ (131.7% от уровня 2012 г.).

Таблица 5 – Состав и структура оборотных средств

|

Элементы оборотных средств |

2012 год |

2013 год |

2014 год |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Производственные запасы |

164135 |

10.5 |

148902 |

8.7 |

158944 |

13.1 |

|

Расходы будущих периодов |

29503 |

1.9 |

25704 |

1.5 |

12958 |

1.1 |

|

Итого оборотные фонды |

193638 |

174606 |

171902 |

|||

|

Прочие оборотные активы |

14648 |

0.94 |

5687 |

0.3 |

3010 |

0.2 |

|

Дебиторская задолженность |

530203 |

33.9 |

856249 |

49.9 |

782673 |

64.4 |

|

Денежные средства |

2075 |

0.13 |

3058 |

0.2 |

3496 |

0.3 |

|

Финансовые вложения |

824795 |

52.7 |

679240 |

39.5 |

254067 |

20.9 |

|

Итого фонды обращения |

1371721 |

1544234 |

1043246 |

|||

|

Итого оборотные средства |

1565359 |

100 |

1718840 |

100 |

1215148 |

100 |

Вывод: по данным таблицы, мы видим, что в период с 2012 по 2014 год происходит увеличение стоимости производственных запасов, это может быть связано с повышением заказов. Также при увеличении заказов возможно расширение ассортимента. Также мы видим, что происходит значительный рост дебиторской задолженности. Рост дебиторской задолженности свидетельствует о некачественно заключенных договорах с покупателями (не предусмотрены штрафные санкции).

Таблица 6 – Экономическая эффективность использования оборотных

средств

|

Показатели |

2012 год |

2013 год |

2014 год |

2014 г. в % к 2012 |

|

Коэффициент оборачиваемости |

0.64 |

0.51 |

0.57 |

89.06 |

|

Продолжительность одного оборота, дни |

562.5 |

705.9 |

631.6 |

112.3 |

|

Рентабельность оборотных средств, % |

0.13 |

0.13 |

0.15 |

115.4 |

Вывод: по данным таблицы, можно сделать вывод, что в период с 2012 по 2014 год снизился коэффициент оборачиваемости. Снижение же коэффициента служит тревожным сигналом о назревающих серьезных проблемах. Это однозначно отрицательный момент, появлению которого могут способствовать следующие процессы:

1) ошибки и недочеты в общей стратегии предприятия;

2) падение спроса на товары или услуги, производимые конкретной организацией;

3) рост задолженностей;

4) переход организации на принципиально другой уровень: изменение масштабов либо характера производства, внедрение других способов и технологий и т.д.

Таблица 7 – Состав и структура персонала предприятия

|

Категория персонала |

2012 год |

2013 год |

2014 год |

|||

|

чел. |

% |

чел. |

% |

чел. |

% |

|

|

Среднесписочная численность работников, всего |

||||||

|

В том числе: |

||||||

|

- рабочие |

||||||

|

- руководители |

||||||

|

- специалисты |

||||||

|

Непромышленный персонал |

(Данных нет)

Таблица 8 – Экономическая эффективность использования персонала предприятия

|

Показатели |

2012 год |

2013 год |

2014 год |

2014 г. в % к 2012 г |

|

Отработано за год всеми работниками, чел.-ч |

||||

|

Выработка на 1 работника по денежной выручке, тыс. руб. |

||||

|

Выработка на один отработанный чел.-ч по денежной выручке, руб. |

||||

|

Трудоёмкость производства продукции, чел.-ч./руб. |

(Данных нет)

2.6 Финансовые результаты деятельности предприятияТаблица 9 – Финансовые результаты деятельности предприятия

|

Показатели |

2012 год |

2013 год |

2014 год |

2014 г. в % к 2012 |

|

Выручка от продаж продукции, тыс. руб. |

995889 |

877835 |

692989 |

69.6 |

|

Полная себестоимость реализованной продукции, тыс. руб. |

661586 |

525003 |

408337 |

61.8 |

|

Прибыль от продаж продукции, тыс. руб. |

218129 |

241558 |

171587 |

78.7 |

|

Рентабельность затрат, % |

25.51 |

33.72 |

37.17 |

145.7 |

|

Рентабельность продаж, % |

21.9 |

27.5 |

24.8 |

113.2 |

Вывод : Данные таблицы 9 свидетельствуют об ухудшении финансовых результатов деятельности предприятия. Так, прибыль от оказания услуг в 2014 году составила 171 тыс. руб., что составляет 78.7 % от уровня 2012 года.

Несмотря на получаемую предприятием прибыль, рентабельность продаж находится на высоком уровне. В 2014 году рентабельность продаж составила 24.8 %, что свидетельствует о высокой степени прибыльности продаж ОАО «Уржумский спиртоводочный завод»

Экономическая эффективность осуществления инвестиционных проектов 3.1 Решения по инвестиционным проектам. Критерии и правила их принятия.Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестиционным проектам осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения. В целом, все решения можно классифицировать следующим образом.

Классификация распространенных инвестиционных решений:

1. обязательные инвестиции, то сеть те, которые необходимы, чтобы фирма могла продолжать свою деятельность:

· решения по уменьшению вреда окружающей среде;

· улучшение условий труда до гос.норм.

2. решения, направленные на снижение издержек:

· решения по совершенствованию применяемых технологий;

· по повышению качества продукции, работ, услуг;

· улучшение организации труда и управления.

3. решения, направленные на расширение и обновление фирмы:

· инвестиции на новое строительство (возведение объектов, которые будут обладать статусом юридического лица);

· инвестиции на расширение фирмы (возведение объектов на новых площадях);

· инвестиции на реконструкцию фирмы (возведение СМР на действующих площадях с частичной заменой оборудования);

· инвестиции на техническое перевооружение (замена и модернизация оборудования).

4. решения по приобретению финансовых активов:

· решения, направленные на образование стратегических альянсов (синдикаты, консорциумы, и т.д.);

· решения по поглощению фирм;

· решения по использованию сложных финансовых инструментов в операциях с основным капиталом.

5. решения по освоению новых рынков и услуг;

6. решения по приобретению НМА.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть ряд новых факторов: возможность изменения положения фирмы на рынке товаров, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и т.д.

Очевидно, что важным является вопрос о размере предполагаемых инвестиций. Так, уровень ответственности, связанной с принятием проектов стоимостью 100 тыс.$ и 1 млн.$ различен. Поэтому должна быть различна и глубина аналитической проработки экономической стороны проекта, которая предшествует принятию решения. Кроме того, во многих фирмах становится обыденной практика дифференциации права принятия решений инвестиционного характера, т.е. ограничивается максимальная величина инвестиций, в рамках которой тот или иной руководитель может принимать самостоятельные решения.

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что каких-то критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого.

Два анализируемых проекта называются альтернативными, если они не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает, что второй проект должен быть отвергнут.

В условиях рыночной экономики возможностей для инвестирования достаточно много. Вместе с тем любое предприятие имеет ограниченные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля.

Весьма существенен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может существенно варьировать. Так, в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции. Поэтому решения нередко принимаются на интуитивной основе.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов и критериев. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. В отечественной и зарубежной практике известен целый ряд формализованных методов, с помощью которых расчёты могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

Критерии принятия инвестиционных решений:

1. критерии, позволяющие оценить реальность проекта:

- нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, конвенций, патентоспособности и др.;

- ресурсные критерии, по видам:

- научно-технические критерии;

- технологические критерии;

- производственные критерии;

- объем и источники финансовых ресурсов.

2. количественные критерии, позволяющие оценить целесообразность реализации проекта.

- Соответствие цели проекта на длительную перспективу целям развития деловой среды;

- Риски и финансовые последствия (ведут ли они дополнения к инвестиционным издержкам или снижения ожидаемого объема производства, цены или продаж);

- Степень устойчивости проекта;

- Вероятность проектирования сценария и состояние деловой среды.

3. количественные критерии (финансово-экономические), позволяющие выбрать из тех проектов, реализация которых целесообразна (критерии приемлемости:)

- стоимость проекта;

- чистая текущая стоимость;

- прибыль;

- рентабельность;

- внутренняя норма прибыли;

- период окупаемости;

- чувствительность прибыли к горизонту (сроку) планирования, к изменениям в деловой среде, к ошибке в оценке данных.

В целом, принятие инвестиционного решения требует совместной работы многих людей с разной квалификацией и различными взглядами на инвестиции. Тем не менее, последнее слово остается за финансовым менеджером, который придерживается некоторых правил.

Правила принятия инвестиционных решений:

1. инвестировать денежные средства в производство или ценные бумаги имеет смысл только, если можно получить чистую прибыль выше, чем от хранения денег в банке;

2. инвестировать средства имеет смысл, только если, рентабельности инвестиции превышают темпы роста инфляции;

3. инвестировать имеет смысл только в наиболее рентабельные с учетом дисконтирования проекты.

Таким образом, решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям:

- дешевизна проекта;

- минимизация риска инфляционных потерь;

- краткость срока окупаемости;

- стабильность или концентрация поступлений;

- высокая рентабельность как таковая и после дисконтирования;

- отсутствие более выгодных альтернатив.

На практике выбираются проекты не столько наиболее прибыльные и наименее рискованные, сколько лучше всего вписывающиеся в стратегию фирмы.

3.2 Показатели эффективности инвестиционных проектов.Наиболее распространены следующие показатели эффективности капитальных вложений:

- чистое современное значение инвестиционного проекта (NPV).Показатель NPV – это разность между дисконтированными величинами поступлений и инвестиций по проекту. Измеряет всю массу дохода, полученного за период осуществления проекта, в современной стоимости и отражает не только выгоду, но и масштаб;

- внутренняя норма прибыльности (доходности, рентабельности) (IRR).Показатель IRR – это значение дисконтирования, при котором NPV = 0, т.е. IRR показывает максимально допустимый уровень расходов, которые могут ассоциированы с данным проектом;

- дисконтированный срок окупаемости (Т). Показатель Т – срок окупаемости, при котором инвестиция будет погашена кумулятивным доходом.

- индекс прибыльности (РI).Показатель РI – отношение всей суммы дисконтированных доходов по проекту к сумме дисконтированных инвестиционных затрат.

Данные показатели, как и соответствующие им методы, используются в двух вариантах:

- для определения эффективности предполагаемых независимых инвестиционных проектов, когда делается вывод: принять или отклонить проект;

- для определения эффективности взаимоисключающих проектов, когда делается вывод с тем, какой проект принять из нескольких альтернативных.

Термин «чистый» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков. Например, если во второй год реализации инвестиционного проекта объем капитальных вложений составляет 15000, а денежный доход в тот же год – 12000, то чистая сумма денежных средств во второй год составляет 3000.

Суть метода. Современное чистое значение входного денежного

потока сравнивается с современным значением выходного потока, обусловленного

капитальными вложениями для реализации проекта. Разница между первым и вторым

есть чистое современное значение. Значение, величина которого определяет

правило принятия решения.

Процедура

метода

Шаг 1. Определяется современное значение каждого денежного потока, входного и выходного.

Шаг 2. Суммируются все дисконтированные значения элементов денежного потока, определяет NPV.

Шаг 3. Производится принятие решения для независимого проекта

— если NPV больше или равно нулю, то проект принимается для нескольких

альтернативных проектов принимается тот проект, который имеет большее значение

NPV, если только оно положительное.

Пример. Предприятие собирается

внедрить новую машину, которая выполняет операции, производимые в настоящее

время вручную. Машина стоит вместе с установкой 5,000 со сроком эксплуатации 5

лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела

предприятия внедрение машины за счет экономии ручного труда позволит обеспечить

дополнительный входной поток денег 1,800. На четвертом году эксплуатации машина

потребует ремонт стоимостью 300. Экономически целесообразно ли внедрять новую

машину, если предприятие требует отдачу на заработанные деньги минимум 20%.

|

Стоимость машины |

5,000 |

|

Время проекта |

5 лет |

|

Остаточная стоимость |

0 |

|

Стоимость ремонта в 4-ом году |

300 |

|

Входной денежный поток за счёт приобретения машины |

1800 |

|

Показатель дисконта |

20% |

Процедура расчета NPV

|

Наименование денежного потока |

Год(ы) |

Денежный поток |

Дисконтирование множителя 20% |

Настоящее значение денег |

|

Исходная инвестиция |

Сейчас |

(5,000) |

1 |

(5,000) |

|

Входной денежный поток |

(1-5) |

(1800) |

2.991 |

5.384 |

|

Ремонт машины |

4 |

(300) |

0.482 |

(145) |

|

Современное чистое значение (NPV) |

239 |

В

результате расчетов NPV=239>0, потому с экономической точки зрения проект

следует принять.

По определению внутренняя норма прибыльности (IRR) — это значение показателя дисконта, при котором настоящее значение инвестиции равно настоящему значению потоков денежных средств за счет инвестиций, или значение показателя дисконта, при котором обеспечивается нулевое значение чистого настоящего значения инвестиционного проекта, расчет IRR проводится по формуле:

где:

CFj — входной денежный поток в j-ый период, CF0 — настоящее значение

инвестиции.

Пример. На покупку

машины требуется 16,950. Машина в течение 10 лет будет экономить ежегодно 3,000.

Остаточная стоимость машины равна нулю. Надо найти IRR. Найдем отношение

требуемого значения инвестиции к ежегодному притоку денег, которое будет

совпадать с множителем какого-либо показателя дисконтирования (коэффициента

пересчета)

= 5,650 Множитель, который определяется показателем

дисконтирования. По таблице находим, что для n=10 множитель, который

соответствует r=12%.

= 5,650 Множитель, который определяется показателем

дисконтирования. По таблице находим, что для n=10 множитель, который

соответствует r=12%.

|

Годы |

Денежный поток |

12% коэффиц. Пересчета |

Настоящее значение |

|

|

Годовая экономика |

(1-10) |

3,000 |

5.650 |

16,950 |

|

Исходное инвестирование |

Сейчас |

(16,950) |

1.000 |

16,950 |

Таким образом IRR=12%.

3.3.3 Метод периода окупаемостиРассмотрим этот метод на конкретном примере анализа двух взаимоисключающих проектов.

Пусть оба проекта предполагают одинаковый объем инвестиций 1000 и рассчитаны на 4 года.

Проект А по годам генерирует следующие денежные потоки: 500; 400; 300; 100; проект Б — 100; 300; 400; 600.

Стоимость капитала проекта оценена на уровне 10%

Проект А

|

Денежный поток |

|||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

|

|

Чистый |

-1000 |

500 |

400 |

300 |

100 |

|

Чистый дисконтированный |

-1000 |

455 |

331 |

225 |

68 |

|

Чистый накопленный дисконтированный |

-1000 |

-545 |

-214 |

11 |

79 |

Проект Б

|

Денежный поток |

|||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

|

|

Чистый |

-1000 |

100 |

300 |

400 |

600 |

|

Чистый дисконтированный |

-1000 |

91 |

248 |

301 |

410 |

|

Чистый накопленный дисконтированный |

-1000 |

-909 |

-661 |

-360 |

50 |

Дисконтированные значения денежных доходов предприятия в ходе реализации инвестиционного проекта интерпретируются следующим образом: приведение денежной суммы к настоящему моменту времени соответствует доходу инвестора, предоставляемому последнему за вложение капитала. Таким образом, оставшаяся часть денежного потока призвана покрыть исходный объем инвестиции.

Чистый накопленный дисконтированный денежный поток представляет собой непокрытую часть исходной инвестиции. С течением времени ее величина уменьшается. Так, к концу второго года непокрытыми остаются лишь 214 и поскольку дисконтированное значение денежного потока в третьем году составляет 225, становиться ясным, что период покрытия инвестиции составляет два полных года и какую-то часть года. Более конкретно для проекта получим:

Аналогично для второго проекта:

На основании результатов расчетов делается вывод: проект А лучше, поскольку он имеет меньший дисконтированный период окупаемости.

Существенным недостатком метода дисконтированного периода окупаемости является то, что он учитывает только начальные денежные потоки, именно те, которые укладываются в период окупаемости. Все последующие денежные потоки не принимаются во внимание в расчетной схеме. Так, если бы в рамках второго проекта в последний год поток составил, например, 1000, то результат расчета дисконтированного периода окупаемости не изменился бы, хотя совершенно очевидно, что проект станет в этом случае гораздо более привлекательным.

3.3.4 Метод индекса прибыльности.Этот метод является, по сути следствием метода чистой теперешней стоимости. Индекс рентабельности (PI) рассчитывается по формуле:

Очевидно, что если: Р1 > 1, то проект следует принять; Р1 < 1, то проект следует отвергнуть; Р1 = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем.

3.3.5 Учет роста цен с учетом инфляции.

Важной проблемой при прогнозировании эффективности капитальных

вложений является рост цен в связи с инфляцией. Для того, чтобы понять

методику учета инфляции, необходимо выяснить разницу между реальной

и денежной ставкой дохода.

Предположим, инвестор имеет 1 млн. руб., который он желает вложить так, чтобы ежегодно его состояние увеличивалось на 20%. Допустим, что темп инфляции 50% в год. Если инвестор желает получить реальный доход 20% на свой капитал, то он обязан защитить свои деньги от инфляции. Для этого доход в денежном выражении через год должен быть выше, чем первоначальный. Инвестору понадобиться дополнительно, получить 50% денег от вложенного капитала для защиты реальной стоимости своего первоначального вклада и 50% для реального дохода в сумме 0,2 млн. руб.

Фактический доход, который должен получить инвестор через год, в денежном выражении должен составить 1,8 млн. руб. (1 млн. руб. * 1,5 + 0,2 млн. руб.*1,5).

Зависимость между реальной и денежной ставкой дохода можно выразить следующим образом:

(1 + г) (1 + т) = 1 + rт, rт = (1 + r) (1 + т) - 1,

где r - необходимая реальная ставка дохода (до поправки на инфляцию);

т — темп инфляции, который обычно измеряется индексом розничных цен;

rт - необходимая денежная ставка дохода.

3.4 Обоснование экономической целесообразности инвестиций по проекту. 3.4.1Исходные данныеНа основании изучения рынка продукции, которая производится на предприятии, определена возможность увеличения платежеспособного спроса на эту продукцию. В связи с этим рассматривается экономическая целесообразность установления дополнительного оборудования для увеличения производства продукции с целью увеличения объема продаж. Оценка возможного увеличения объема продаж определена на основании анализа данных о потенциальных возможностях конкурентов. Проект принят на 5 лет. Данные про инвестиции по проекту, данные о денежных потоках по годам пятилетнего периода срока функционирования проекта, прибыли от реализации основных фондов, которые выводятся из эксплуатации в связи с их износом.

|

Конец года |

||||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

5-й |

5-й |

|

Инвестиции, дол. |

Денежные потоки (прибыль с вычетом налога и плюс амортизационные отчисления), дол. |

Прибыль, за вычетом налога от реализации основных фондов, дол. |

||||

|

18080 |

5316 |

5916 |

5616 |

5416 |

5316 |

904 |

Ставка дисконта для определения современного значения денежных потоков принята в размере 12% и 15%. Конечная ставка для оценки расчетного уровня внутренней ставки прибыльности определена в размере 16%.

Ставка дисконта

|

Период |

12% |

15% |

16% |

|

1 |

0.8929 |

0.8696 |

0.8621 |

|

2 |

0.7972 |

0.7561 |

0.7432 |

|

3 |

0.7118 |

0.6575 |

0.6407 |

|

4 |

0.6555 |

0.5718 |

0.5523 |

|

5 |

0.5674 |

0.4972 |

0.4761 |

Чистая современная стоимость денежных потоков определяется на основании данных инвестиций в соответствии с вычисленной суммой современной стоимости денежных потоков при ставках дисконта 12% и 15%.

Расчет чистого современного значения инвестиционного проекта приведен в таблице, при ставке дисконта 12%

|

Показатель |

Год(а) |

Денежный поток, $ |

Множитель дисконтирования |

Настоящее значение денег, $ |

|

Инвестиция |

0 |

18080 |

1,0 |

18080 |

|

Денежный доход |

1 |

5316 |

0,8929 |

4747 |

|

2 |

5916 |

0,7972 |

4716 |

|

|

3 |

5616 |

0,7118 |

3997 |

|

|

4 |

5416 |

0,6355 |

3442 |

|

|

5 |

5316 |

0,5674 |

3016 |

|

|

5 |

904 |

0,5674 |

513 |

|

|

Чистое современное значение |

2351 |

Расчет чистого современного значения инвестиционного проекта приведен в таблице, при ставке дисконта 15%

|

Показатель |

Год(а) |

Денежный поток, $ |

Множитель дисконтирования |

Настоящее значение денег, $ |

|

Инвестиция |

0 |

18080 |

1,0 |

18080 |

|

Денежный доход |

1 |

5316 |

0,8696 |

4623 |

|

2 |

5916 |

0,7561 |

4473 |

|

|

3 |

5616 |

0,6575 |

3693 |

|

|

4 |

5416 |

0,5718 |

3097 |

|

|

5 |

5316 |

0,4972 |

2643 |

|

|

5 |

904 |

0,4972 |

449 |

|

|

Чистое современное значение |

898 |

Чистое современное значение NPV при ставках дисконта 12% и 15% оказалось больше нуля, следовательно, проект принимается.

3.4.3 Определение внутренней нормы прибыльности

Внутренняя норма прибыльности (ставка дохода) по проекту определяется методом подбора ставки дисконта (согласно которой значение чистой современной стоимости денежных потоков приравнивается к нулю; на основании данных инвестиций и денежных потоков).

Точность вычисления численного значения внутренней ставки дохода – два знака после запятой.

Расчет показателя IRR

|

Год |

Денежный поток |

Расчет 1 |

Расчет 2 |

||

|

r=17% |

PV |

r=18% |

PV |

||

|

0 |

-18080 |

1.0 |

-18080 |

1.0 |

-18080 |

|

1 |

5316 |

0.8547 |

4544 |

0.8475 |

3581 |

|

2 |

5916 |

0.7305 |

4322 |

0.7182 |

4249 |

|

3 |

5616 |

0.6244 |

3507 |

0.6086 |

3418 |

|

4 |

5416 |

0.5337 |

2891 |

0.5158 |

2794 |

|

5 |

5316 |

0.4561 |

2425 |

0.4371 |

2324 |

|

5 |

904 |

0.4561 |

412 21 |

0.4371 |

395 -1049 |

IRR=Согласно рассчитанного, уточненного значения внутренняя норма

прибыльности IRR составила 17.02%, что больше граничной ставки принятой

16%.

Дисконтированный период окупаемости рассчитывается на основании таблицы , в которой накопленный и дисконтированный поток денег приведен по годам проекта.

Расчет дисконтированного периода окупаемости при r=12%

|

Год |

Денежный поток |

|

|

Дисконтированный |

Накопленный |

|

|

0 |

18080 |

(18080) |

|

1 |

4747 |

(13333) |

|

2 |

4716 |

(8617) |

|

3 |

3997 |

(4620) |

|

4 |

3442 |

(1178) |

|

5 |

3016 |

1838 |

|

5 |

513 |

2351 |

Из таблицы видно, что число полных лет окупаемости проекта равно 4 годам.

Расчет дисконтированного периода окупаемости при r=15%

|

Год |

Денежный поток |

|

|

Дисконтированный |

накопленный |

|

|

0 |

18080 |

(18080) |

|

1 |

4629 |

(13457) |

|

2 |

4479 |

(8984) |

|

3 |

3693 |

(5291) |

|

4 |

3097 |

(2194) |

|

5 |

2643 |

449 |

|

5 |

449 |

898 |

Дисконтированный срок окупаемости (Т) при ставках дисконта 12% и 15% соответственно составил 4.33 и 4.71 года соответственно, что меньше принятого периода окупаемости 5 лет. Следовательно, проект признается целесообразным.

3.4.5 Определение индекса прибыльностиИндекс прибыльности по проекту рассчитывается на основании данных инвестиций и чистого современного значения денежных потоков при ставках дисконта 12% и 15%.

Расчет индекса прибыльности при r =12%

|

Год |

Денежный поток, $ |

r=12% |

PV |

|

0 |

18080 |

1,0 |

18080 |

|

1 |

5316 |

0,8929 |

4747 |

|

2 |

5916 |

0,7972 |

4716 |

|

3 |

5616 |

0,7118 |

3997 |

|

4 |

5416 |

0,6355 |

3442 |

|

5 |

5316 |

0,5674 |

3016 |

|

5 |

904 |

0,5674 |

513 |

|

Индекс прибыльности |

1,13 |

Расчет индекса прибыльности при r =15%

|

Год |

Денежный поток, $ |

r=15% |

PV |

|

0 |

18080 |

1,0 |

18080 |

|

1 |

5316 |

0,8696 |

4623 |

|

2 |

5916 |

0,7561 |

4473 |

|

3 |

5616 |

0,6575 |

3693 |

|

4 |

5416 |

0,5718 |

3097 |

|

5 |

5316 |

0,4972 |

2643 |

|

5 |

904 |

0,4972 |

449 |

|

Индекс прибыльности |

1,05 |

Дисконтированный срок окупаемости (Т) при ставках дисконта 12% и 15% соответственно составил 1.13 и 1.05, что больше единицы, следовательно, проект признается эффективным.

ВыводыВ курсовой работе определены методы оценки эффективности инвестиций. Анализируем эффективность (неэффективность) осуществления проекта по каждому из показателей.

Проект признается целесообразным так как:

1. чистое современное значение NPV при ставках дисконта 12% и 15% оказалось больше нуля;

2. срок окупаемости при ставках дисконта 12% и 15% соответственно составляет 4,33 и 4,71 года, что меньше 5 лет – принятого срока окупаемости;

3. индекс прибыльности при ставках дисконта 12% и 15% оказался больше 1.

Согласно рассчитанного, уточненного значения внутренняя норма прибыльности IRR составила 17.02%, что больше граничной ставки принятой 16%. Следовательно, проект считается не эффективным. При ставке дисконта 12% проект предпочтительнее, так как срок окупаемости меньше, а NPV и индекс прибыльности больше. Следовательно, чем ниже ставка дисконта, тем эффективнее инвестиции.

Список литературы1. Савчук В.П. Оценка эффективности инвестиционных проектов

2. Слепнева Т.А., Яркин Е.В. Инвестиции: Учебное пособие. – М.: ИНФРА-М, 2003.

3. Воронцовский А.В. Инвестиции и финансирование: Методы оценки и обоснования. – СПб.: Издательство С. Петербургского университета, 2003.

4. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов / Пер. с англ. Под ред. Л.П. Белых. – М.: Банки и биржи, ЮНИТИ, 1997.

5. Макарьян Э.А., Герасименко Г.П. Инвестиционный анализ: Учебное пособие. – М.:ИКЦ «Март», 2003.

6. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов. – М.: Экспертное бюро. – М., 1997.

7. Мелкумов Я.С. Экономическая оценка эффективности инвестиций и финансирования инвестиционных проектов. М. 1997.

8. Самсонов Н.Ф. Финансовый менеджмент. – М. 2001.

9. Розенберг Дж.М. Инвестиции: Терминологический словарь. – М.: ИНФРА-М, 1997.

10. Царев В.В. Оценка экономической эффективности инвестиций. – 2004.

11. Смоляк С.А., Виленский П.Л., Лившиц В.Н. Оценка эффективности инвестиционных проектов: Теория и практика. Учебное пособие. – Дело, 2004.

12. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Минск – 1999.

(zip - application/zip)

(zip - application/zip)